2020年巴菲特致股东信全文(4)

2023-05-01 来源:飞速影视

得到了这位经济学大家的加持,史密斯一夜成名。 在史密斯的这本著作出版之前,保留盈利的做法居然会让股东们都感到不满,这样的逻辑,今人已经很难理解了。毕竟,我们现在都知道,当年的卡耐基、洛克菲勒和福特等大家族之所以能够积累起令人瞠目结舌的巨大财富,靠的就是保留住很大一部分企业盈利,将其投入未来的成长,创造出更大的利润。事实上,不光是这些巨头们,在全美的范围内,真不知有多少具体而微的资本家们是靠着重复同样的剧本而发家致富的。

然而,事实就是,在史密斯之前的年代当中,当企业所有权被分割成无数小片——“股票”,后者的购买者们通常都将自己的投资视作是针对市场行情变动的短期赌博,往最好听里说也不过就是投机而已——真正的绅士们青睐的是债券。

不管投资者们变聪明的速度有多么迟缓,到今天,保留盈利用于再投资的数学公式都已经被大家充分理解了。曾经被凯恩斯评为“新奇”的观念,对于现在的高中生都已经是常识了——将储蓄和复利结合,就可以创造奇迹。

在伯克希尔,查理和我一直以来都高度重视有效地运用保留盈利。有些时候,这份工作其实是很轻松的,可是在另外一些时候,这份工作用“困难”来形容都嫌不足——尤其是我们面对着体量巨大,而且还在持续膨胀的现金的时候。

我们想要将自己所保留的这些资金投入使用,首选的目标就是投资于我们业已拥有的数量众多、种类繁杂的生意当中。单单在过去十年时间里,伯克希尔的折旧支出就累计达到650亿美元,而内部的地皮、厂房和设备投资累计更达到1210亿美元。再投资于运营资产永远都是我们的优先考虑对象。

此外,我们还在持续寻求买进新的企业的机会,只要后者能够符合三个标准。首先,他们运营的净有形资本必须能够创造得体的回报。其次,经理人必须是德才兼备,既有能力又诚实。最后,买进价格必须合理。

一旦我们找到了这样的企业,只要条件允许,我们都会希望将其100%全部收购下来。遗憾的是,符合我们前面全部要求的大规模收购机会其实颇为稀有。在更多的时候,我们还是只能去把握住股市波动当中涌现出的机会,去收购那些符合标准的上市公司的大量股份,但是往往并不能达到控股的程度。

无论我们到底是如何进行的投资——是控股了这些企业,还是只通过市场购入了一大笔股权——伯克希尔的财务表现很大程度上都将取决于我们所投资的这些企业的未来盈利能力。只不过,投资者必须明白,这两种投资方式在会计层面是存在着巨大差异的。

相关影视

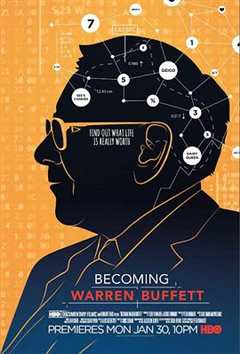

成为沃伦·巴菲特

2017/美国/记录片

昨日的美食2020新年特别篇

2020/日本/剧情片

信任2020

2020/美国/爱情片

德凯奥特曼 特别总集篇②特拉菲扎的威胁

2022/日本/动画片

致埃文·汉森

2021/美国/剧情片

致命信条

2015/其它/剧情片

致命来信

2023/大陆/国产剧

谢文东第四季

2016/大陆/国产剧

合作伙伴

本站仅为学习交流之用,所有视频和图片均来自互联网收集而来,版权归原创者所有,本网站只提供web页面服务,并不提供资源存储,也不参与录制、上传

若本站收录的节目无意侵犯了贵司版权,请发邮件(我们会在3个工作日内删除侵权内容,谢谢。)

若本站收录的节目无意侵犯了贵司版权,请发邮件(我们会在3个工作日内删除侵权内容,谢谢。)

www.fs94.org-飞速影视 粤ICP备74369512号