人福医药、康恩贝“断舍离”聚焦战好打不?(2)

2023-05-02 来源:飞速影视

的确,康恩贝需要一场聚焦改变,看看颓势业绩应有深入体会。2021年前三季,康恩贝营收46.21亿元,同比微增1.72%;净利2.15亿元,同比下降60.52%,不乏业绩低迷感。

除投资失利因素外,康恩贝解释称,贵州拜特制药有限公司处于亏损状态,计提商誉减值准备等因素造成业绩下滑。

12月7日,康恩贝披露对珍视明公司挂牌出售的进展。并测算此次出售完成,预计将增加净利约23亿元。

只是,卖出是最好选择吗?

公开信息显示,珍视明公司目前拥有48个药品品种,原创产品珍视明是我国中药类OTC滴眼液的领先品牌。“珍视明”也一直是康恩贝旗下重要品牌。2018年至2020年营收4.51亿元、5.1亿元、8.12亿元,净利3781.54万元、5625.73万元、9579.57万元。可见与迪耳药业不同,后者处于上升期,盈利能力较强。

行业分析师郝瑞表示,卖出优质资产短期能快速改善净利,长期利空影响不可不察。如想根本提振还需从业务结构、产品端深变。尤其是卖资背后折射出的业务痛点,以丹参川芎嗪注射液为例,其曾是核心大单品,2018年销售收入17.60亿元。然因辅助用药的疗效不明确或不良反应、受到医改重点监控,收入急剧下降,今年注销后,贵州拜特停产、销售归零。

拉长维度,2015年至2020年,康恩贝营收分别为53.02亿元、60.20亿元、52.94亿元、67.87亿元、67.68亿元、59.09亿元;同比增长48.03%、13.55%、-12.07%、28.20%、-3.56%、-12.70%。整体波动较大,尤其伴随医改深水推进,2019年起陷入负增。

二级市场上,也有同频节奏。2019年3月创下阶段11.13元的阶段新高后,股价呈震荡下跌趋势。截至2021年12月9日收盘价4.41元/股,即使相比开年的4.67元,也处停滞状态,市值不足114亿元。

02

重营销轻研发

保健品挑“大梁”靠什么?

SHOU CAI

看预期下菜碟,是资本常态。股价不振、市场观望,往往与企业未来成长性、稳健力直接相关。

独立行业分析师李晨表示,在中成药监管和集采的大趋势下,中成药企业转型是个“老大难”问题。

“天士力、步长制药等大体量企业,有近百亿元年营收做支撑,综合抗风险力、腾挪空间较强。转型中不断进入到包括生物药、化药、医疗器械、互联网医药等领域,更游刃有余。对比之下,康恩贝这样的中型药企更被动些,营收规模不及对手,且核心业务受创。在寻求新增长极时,现有资金很大程度上限制了它试错、培育的空间。”李晨补充道。

相关影视

就爱断舍离

2019/泰国/剧情片

网络断舍离第一季

2022/法国/欧美剧

聚焦

2015/美国/剧情片

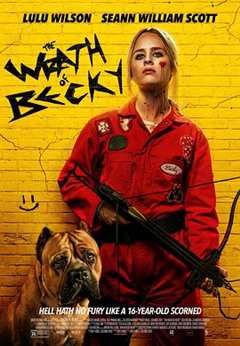

我不好惹2:贝琪之怒

2023/美国/动作片

我的医妃不好惹

2023/大陆/国产剧

我的医妃不好惹第三季

2023/大陆/国产剧

我的医妃不好惹第二季

2023/大陆/国产剧

打工不如打电话

2022/大陆/大陆综艺

合作伙伴

本站仅为学习交流之用,所有视频和图片均来自互联网收集而来,版权归原创者所有,本网站只提供web页面服务,并不提供资源存储,也不参与录制、上传

若本站收录的节目无意侵犯了贵司版权,请发邮件(我们会在3个工作日内删除侵权内容,谢谢。)

若本站收录的节目无意侵犯了贵司版权,请发邮件(我们会在3个工作日内删除侵权内容,谢谢。)

www.fs94.org-飞速影视 粤ICP备74369512号