罗兰贝格中国各行业趋势洞察报告:预见2020(16)

2023-05-04 来源:飞速影视

消费金融挑战与机遇并存2013年至2018年期间,全国居民人均可支配收入及消费支出持续增长,收入与 支出的复合增长率分别为7.5%和7.0%3,为消费金融行业市场规模扩大打下坚实 基础。同时,社会征信体系不断完善,截至2019年6月,央行征信中心收录9.9亿 人,网贷也将接入征信系统,包括商业银行、消费金融公司、互联网巨头、小贷 公司等在内的消费金融提供方可覆盖客群增长潜力巨大。2020年,伴随条码支付 的互联互通,二维码牌将成为的基础设施,将吸引更多玩家参与到由支付场景衍 生出的消费金融创新发展机会。另一方面,经济下行压力加大,居民杠杆率快速 攀升,从2008年的17.9%提升至2018年的53.2%4,宏观储蓄率不断下降,由2008 年的51.8%下降至2018年的45.4%5,债务风险存在暴露可能,消费金融资产质量承 压。

面对日趋激烈的竞争格局,获客、合规、风控、运营及科技实力将成为消费 金融企业核心竞争力。

客户结构转变带来保险需求升级

人口结构拐点已至,中国将逐步迈入老龄化社会,预计2030年老龄人口将达到 25%,2050年达到34%6,劳动人口的减少使得社会医疗保险制度面临巨大挑战, 居民对商业健康和养老的保险保障需求规模将逐步提升。居民财富结构转型,中 产阶级崛起,预计2025年中等收入人群将超过全国家庭总人口的50%,成为未 来中国保险消费的主力,相应的,客户消费结构升级将带来对高端保障、资产配 置、子女教育等综合保险需求。城镇化扩张,三四线城市的增长潜力随着城市化 进程得到逐步释放,小镇青年作为消费潜力人群崛起,崇尚生活品质,风险意识 提高,将释放更多个性化保险需求。

保险代理人模式转向

自1992年友邦保险向中国大陆引入保险代理人制度,B2C2C(保险公司-保代-客 户)的模式成为主流销售模式。而2015年保险从业资格取消,保险代理人经历一 轮粗放式发展,总人数增长2倍至2018年的871万人7。但该增长趋势即将面临拐点。随着保险公司越发注重客户数据,且信息技术的发展使得去中介化手段日趋 丰富,保险公司直销能力大为增强,保险代理人传统模式面临转型。未来,保险 中介将不断向专业化发展,由代理人模式转向经纪人模式,从代表保险公司转向 主张客户价值,综合分析客户需求,提供定制化产品建议,以主动顾问形式扮演 保险销售渠道的关键角色。

相关影视

告白实行委员会:告白预演

2014/日本/动画片

天气预报员

2005/美国/剧情片

2022世界杯 英格兰VS美国

2022/大陆/大陆综艺

20221211世界杯 英格兰VS法国

2022/大陆/大陆综艺

中国智慧中国行

2023/大陆/记录片

高卢英雄:中国大战罗马帝国

2023/法国/喜剧片

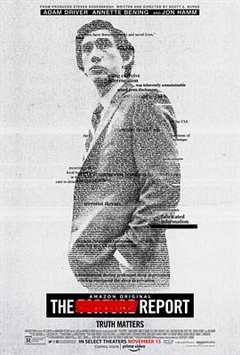

酷刑报告

2019/美国/剧情片

被困的13人:我们如何在泰国洞穴中幸存

2022/美国/记录片

合作伙伴

本站仅为学习交流之用,所有视频和图片均来自互联网收集而来,版权归原创者所有,本网站只提供web页面服务,并不提供资源存储,也不参与录制、上传

若本站收录的节目无意侵犯了贵司版权,请发邮件(我们会在3个工作日内删除侵权内容,谢谢。)

若本站收录的节目无意侵犯了贵司版权,请发邮件(我们会在3个工作日内删除侵权内容,谢谢。)

www.fs94.org-飞速影视 粤ICP备74369512号