量化监管“聚光灯”闪耀高频交易差异收费重击“幌骗”交易(2)

2024-06-16 来源:飞速影视

此外,上海某头部量化私募负责人向中国证券报记者表示:“如果将年换手150倍到200倍作为股票高频量化交易策略的分隔线,目前量化业内对于高频交易占到所有股票量化交易的比重,可能还没有准确数据;但从监管的意图来看,差异化收费制度以及未来可能陆续出炉、优化的监管规则,最终一定会让高频交易总规模和占比收缩到一个合理水平。”整体而言,该私募人士认为,新规实施之后,量化机构必然会逐渐提升中低频策略的占比,预计未来量化降频的趋势将会“逐步加快”。重点审视合规风险

从量化私募上报月度报表,再到高频交易上报制度,从程序化交易报告制度,再到近期出炉的新“国九条”和《程序化交易规定》,多家百亿级头部量化私募在接受中国证券报记者采访时均表示,随着去年以来对量化投资的监管措施越来越体系化,监管方面对量化交易在A股市场上的边界界定也更加清晰。这将有利于量化管理人更加清楚在业务上的“能与不能”,从而更加合规运作;也有利于量化私募行业在监管体系下规范发展,进而作为新兴的机构投资者共同参与中国资本市场长远健康发展。基于这样的理解,不少受访量化私募预测,新一轮更高的合规要求已经“箭在弦上”。

百亿级量化私募明汯投资向中国证券报记者表示,相关监管新政肯定了程序化交易在提升交易效率、增强市场流动性等方面的积极作用,进一步明确了市场对程序化交易监管的预期,有助于提升市场透明度和交易监管的精准度;相关制度的落地实施也是顺应市场呼声的举措,旨在因势利导促进程序化交易规范发展。该机构将用实际行动,严格落实程序化交易制度的要求和监管安排。

在新的监管规则下,如何真正充分领会监管精神、遵守监管要求?魏铭三透露,遵照最新的监管要求,该机构在程序化交易、IT系统层面已经着手进行“四方面加强”。一是合规性检查与修正,如对现有的程序化交易策略进行全面审查,确保不会发生异常交易行为,包括短时间内频繁申报、撤单等;二是程序化交易报备流程的建立与完善;三是升级交易监测系统,确保能够实时监控并识别异常交易行为;四是强化风险管理框架及建立应急预案。

值得注意的是,对于本轮监管新政中涉及到异常交易的相关细节要求,多家头部量化私募也表示,未来会在策略模型和交易监测中进行重点关注。

国内一家以量化CTA策略见长的头部量化私募负责人举例说,市场上存在“幌骗”交易行为,即在交易中虚假报价再撤单试图操纵市场,制造假象企图诱骗其他交易者,从而影响股价并从中获利。对申报、撤单笔数较高者收取撤单费等差异化收费,将有助于打击“幌骗”交易行为。该机构透露,此前监管部门进行的量化合规培训,曾经重点重申过相关典型异常交易行为,包括申报速率异常、极速虚假申报、频繁拉抬打压股价、瞬时大额成交等。“从量化机构自身的策略来看,从原则上说,瞬时大额成交、难以成交的虚假申报,都是量化模型所避免的交易方式。按照新的监管细则来看,程序化交易过程中的相关合规风险还需要重点审视。”该私募人士称。

相关影视

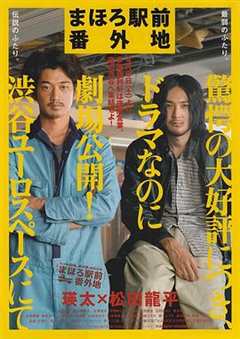

真幌站前狂想曲

2014/日本/剧情片

真幌站前番外地

2013/日本/日本剧

你在月夜里闪耀光辉

2019/日本/爱情片

零异频道第一季

2016/美国/欧美剧

零异频道第二季

2017/美国/欧美剧

零异频道第三季

2018/美国/欧美剧

零异频道第四季

2018/美国/欧美剧

高手高手高高手

2019/大陆/剧情片

合作伙伴

本站仅为学习交流之用,所有视频和图片均来自互联网收集而来,版权归原创者所有,本网站只提供web页面服务,并不提供资源存储,也不参与录制、上传

若本站收录的节目无意侵犯了贵司版权,请发邮件(我们会在3个工作日内删除侵权内容,谢谢。)

若本站收录的节目无意侵犯了贵司版权,请发邮件(我们会在3个工作日内删除侵权内容,谢谢。)

www.fs94.org-飞速影视 粤ICP备74369512号