全球金控风云200年:一文看懂金控公司的前世今生(6)

2023-04-22 来源:飞速影视

1992下半年,在房地产热与证券投资热的浪潮中,大量银行信贷资金通过同业拆借进入证券市场,加速累积了银行自身的风险,也催化了证券市场、房地产市场“泡沫”的形成。受此影响,监管部门开始对金融业秩序进行整顿,金融控股公司也因此迎来发展过程中的第一次监管。

1993年12月至1995年期间,一系列监管政策相继出台。监管层一方面规定国有银行不得对非金融企业投资;另一方面要求国有银行要与保险业、信托业和证券业脱离关系,分业经营。

这直接导致此前各大银行苦心成立或投资的金融业务被剥离。1999年,交通银行与上海市政府正式签订转让协议,将太平洋保险与海通证券两家公司的相关权益进行转让。由此,交通银行转变为专业性的商业银行,不再是金融控股公司。

但上有政策,下有对策,与美国当时的一些证券公司不愿放弃金融业务而另辟蹊径躲避监管相同,国内一些商业银行为了法律法规的限制,则在境外设立独资或合资投资银行,并逐步向金融控股集团转变。

比如,建设银行与摩根士丹利等境外企业,合资成立中国国际金融有限公司;工商银行与东南亚银行合作在香港收购西敏证券,并将其改名为工商东南金融控股公司。

在此期间,各地的商业银行以及信托投资公司,也并未完全将此前组建的证券公司剥离。

这种现象一直持续到20世纪90年代末,随着经济全球化浪潮的不断高涨,外资银行大量涌入,外部竞争加大,监管部门才逐渐放开政策。银行、保险、证券、基金之间的资金壁垒被打开。

这也是为何当下从整个市场来看,银行系所控股的金融机构多为保险、证券、基金、融资租赁的原因。毕竟在金融控股公司探索早期,以上几项业务就已被对银行开放,并被银行牢牢抓住。

2002年伴随着中信集团、中国平安和光大集团三家机构经批准试点成立综合金融控股集团,国内最早的一批金控公司正式成立。

此后,从2005年到2009年期间,各大银行又相继成立基金公司、信托公司及租赁公司。他们的具体玩法是通过采取控股子公司的形式涉足不同领域的金融业务。

受2008年金融危机影响,中国经济增速放缓,各地区经济发展不平衡,部分地区发展出现呆滞。为挽救地区经济,解决资本难题,地方银行、证券、保险、产业基金和租赁等金融机构之间的关系越来越近,由此地方金融控股平台加速成立,并在2015年呈现出爆发增长的态势。

相关影视

潘金莲之前世今生

1989/香港/剧情片

金钱掌控

2011/日本/日韩动漫

太傅和公主的“前世今生”

0/大陆/国产剧

完全失控

1997/香港/剧情片

反同运动的前世今生

2020/美国/记录片

全面失控:1999 伍德斯托克音乐节

2022/其它/欧美剧

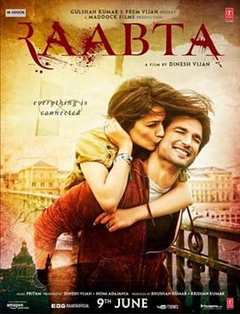

前世今生

2017/印度/剧情片

关于完全听不懂老公在说什么的事

2014/日本/日韩动漫

合作伙伴

本站仅为学习交流之用,所有视频和图片均来自互联网收集而来,版权归原创者所有,本网站只提供web页面服务,并不提供资源存储,也不参与录制、上传

若本站收录的节目无意侵犯了贵司版权,请发邮件(我们会在3个工作日内删除侵权内容,谢谢。)

若本站收录的节目无意侵犯了贵司版权,请发邮件(我们会在3个工作日内删除侵权内容,谢谢。)

www.fs94.org-飞速影视 粤ICP备74369512号