主题公园行业专题研究:IP升级,本土主题公园的破局之路(2)

2023-04-23 来源:飞速影视

同时,大型游乐设施如过山车等对安全性和体验感要求很高,国外龙头如 Zampela、Vekoma 等拥有深厚的技术和品牌优势,占据绝对垄断地位,掌握着对下游的议价权,故大项目单体成本多数在 1 亿美元以上,投入较大。综合来看,本土主题公园的重资产发展模式即有一定的历史原因(地产发展),也存在客观的原因(产业链弱势及更新需求),这种较粗放的重资产发展模式是疫情前本土主题公园的一大特点。而对于不同类型的主题公园,其商业模式存在一定差异,但都有二次消费占比低的缺点。

主题公园模式梳理:国际品牌重形象IP,本土品牌差异化发展

主题公园投资回收期一般较长,高客流量 多元消费场景是提升盈利水平的关键。主题公园的投资一般数十亿甚至上百亿,投资回收期5~10 年不等,不同类型主题公园的商业模式有所区别,但核心都是为了提高客流量和客单价。根据执惠研究2022 年 7 月的文章《全球主题娱乐业拐点来临,长隆、银基模式路在何方?》,全球主题公园规模扩张四种模式:如下表所示。超大型主题公园如迪士尼、环球影城等连锁的基本都是依靠形象 IP 做流量入口,实现多元结构收入(对应的竞争壁垒也最高);中等体量主题公园的商业模式会更多元,尤其在本土主题公园缺乏强势形象 IP 的情况下,通过模式创新实现引流和变现很重要。如华侨城的地产模式、宋城演艺的演艺模式、海昌海洋公园(转型后)和华强方特的形象IP模式。单体超大小连锁——依靠超级形象 IP 实现全产业链变现和轻资产输出。

迪士尼、环球影城等超大型主题公园的收入结构中公园门票占比不高,其更多是将主题公园作为 IP 变现的手段,实现全产业链变现。2021 年迪士尼收入中主题公园和度假村占比仅 25%,媒体网络业务收入占比 75%,NBC 环球的主题公园收入占比仅16%(有线网络/广播电视/电影娱乐分别占比 33%/32%/20%)。迪士尼依托强IP资源,可以通过线上影视娱乐和线下主题公园双重渠道变现,其核心在于掌握了丰富的世界顶级 IP 资源,优质的线上影视能不断为其打造新的热门IP,这是延续迪士尼公园人气的关键所在,影视、公园、衍生产品相互促进,形成良性循环。

相关影视

轻松小熊:主题乐园大冒险

2022/日本/日韩动漫

我的时髦公主之白雪公主篇

2022/泰国/泰国剧

不成问题的问题

2016/大陆/剧情片

超级关心的问题

2019/韩国/剧情片

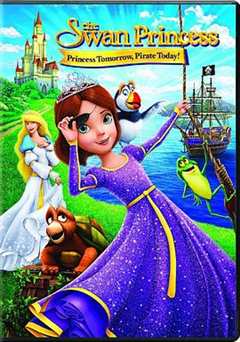

天鹅公主:明日公主今日海盗

2016/美国/动画片

天才J之谜题里的倒计时

2018/大陆/科幻片

行骗天下JP:公主篇

2020/日本/剧情片

极限挑战宝藏行·国家公园季

2023/大陆/大陆综艺

合作伙伴

本站仅为学习交流之用,所有视频和图片均来自互联网收集而来,版权归原创者所有,本网站只提供web页面服务,并不提供资源存储,也不参与录制、上传

若本站收录的节目无意侵犯了贵司版权,请发邮件(我们会在3个工作日内删除侵权内容,谢谢。)

若本站收录的节目无意侵犯了贵司版权,请发邮件(我们会在3个工作日内删除侵权内容,谢谢。)

www.fs94.org-飞速影视 粤ICP备74369512号