稀土永磁产业深度研究报告:碳中和推动钕铁硼永磁体加速渗透(19)

2023-04-26 来源:飞速影视

行业经营稳健,杠杆率较低作为相对轻资产类的加工行业,磁材行业经营稳健,财务杠杆较低和经营杠杆较高,截止到 2020 年底主营业务为钕铁硼永磁体的厂商平均资产负债率为 30%左右,其中金力永磁、大 地熊由于上市时间较短、业务增长较快、产能加速建设,导致资产负债率相对较高,2021 年 随着公司完成定向增发且随着募投项目投产、自身经营性现金净流入增多,资产负债率将回 归至相对合理水平。 同时由于产业链位置原因,整体利润率相对不高,但固定成本占比中等,导致稀土磁材公司 整体具有较好的经营杠杆,产销量边际变动带动息税前利润变动较大,同时也能带动期间费 用的摊薄。2020 年主要稀土磁钢公司产量增长在 20-30%,但息税前利润增长幅度多在 50% 以上。 磁材企业财务素质较为优异,现金流充足,还款能力优异。负债结构中,经营性负债占比相 对较高,财务性负债较低,财务费用均相对较低,部分公司连续多年财务费用为负。

回款优异,现金流良好

磁材企业整体回款能力,经营性现金流净额与净利润匹配度较高,2020 年由于稀土价格上 涨较多,各公司加大原材料的储备量,存货量和原材料金额均大幅提升影响部分企业经营性 现金流。同时磁材企业在产能扩张方面多利用募集资金,通常在无大额资本开支的情况下整 体现金充沛,截止到 2020 年末,中科三环、金力永磁、宁波韵升、正海磁材以及英洛华等 公司在手现金及等价物均超过 10 亿元。

管理、客户以及发展战略驱动行业成长分化

管理和技术差异是磁材厂商之间最重要的差异。管理能力的高低导致厂商之间运营效率、成 本控制、应对周期波动方面的差异,技术差异是产品结构、客户结构等方面区别的主要原因 之一,两者共同决定厂商在行业周期、新应用快速放量时的经营策略。传统稀土磁材公司上 市较久,经历行业周期及下游主要消费方向变革,经营相对保守稳健,产能扩张速度较慢; 而新锐民营企业经营相对灵活,在人员、技术以及客户的方面采用更为灵活的方式,实现技 术和客户快速突破。 技术、客户以及经营策略方面的差异也导致行业内公司成长性、盈利能力和抗周期性的分化, 能够精准抓住下游需求增长方向、灵活应对上游原材料上涨实现成本传导的稀土磁材厂商在 2020 年原材料价格大幅上涨周期中取得较好的经营成果。此种经营管理方面的分化导致行 业表现出较为明显的周期性和成长性,我们预计这种分化将继续,跟随下游高速增长的新能 源行业形成新的格局。

相关影视

紫罗兰永恒花园外传:永远与自动手记人偶

2019/日本/动画片

渗透

2022/俄罗斯/动作片

核磁共振

2022/其它/剧情片

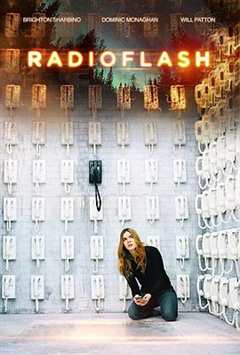

电磁脉冲

2019/美国/剧情片

渗透2023

2023/其它/剧情片

渗透(2013)

2013/大陆/国产剧

电磁王之霹雳父子

2020/大陆/喜剧片

某科学的超电磁炮

2009/日本/日韩动漫

合作伙伴

本站仅为学习交流之用,所有视频和图片均来自互联网收集而来,版权归原创者所有,本网站只提供web页面服务,并不提供资源存储,也不参与录制、上传

若本站收录的节目无意侵犯了贵司版权,请发邮件(我们会在3个工作日内删除侵权内容,谢谢。)

若本站收录的节目无意侵犯了贵司版权,请发邮件(我们会在3个工作日内删除侵权内容,谢谢。)

www.fs94.org-飞速影视 粤ICP备74369512号