区域性银行数字化转型白皮书:新连接、新智能、新基建、新敏捷(5)

2023-04-27 来源:飞速影视

监管要求区域性银行回归本源,升级数字化服务能力。2020年10月中国人民银行在《商业银行法修改建 议稿》中明确要求区域性银行在本地开展业务。此外,监管明令禁止不具备异地展业资质的区域性银行通过互 联网业务异地贷款和全国揽储;明确指导区域性银行聚焦主业主责,服务本地的实体经济。这使得区域性银行 转变异地扩张的发展思路,回归本地,培育本地化服务能力,找准本地的目标客群和建立适配本地的经营策略。 同时,监管层面鼓励金融机构提升数字化服务质效,在十四五规划纲要中提出"稳妥发展金融科技",要求 “金融机构加快数字化转型” 提升服务效率。这驱动银行业加速数字化转型,综合运用金融科技开展线上化 服务,疫情期间各银行机构线上业务的服务替代率达到了96%。因此,在明确了服务本地的战略定位后,区域性银行应紧抓十四五战略机遇深耕本地,通过数字化转型 全面升级本地获客能力和服务能力。金融供给侧改革和大行下沉要求区域性银行差异化竞争

金融供给侧改革使得区域性银行以往过度依靠利差收入的传统发展模式不复存在。近期银行业延续 “降风险,稳杠杆”的政策基调,从资金端和资产端深化金融供给侧改革。在资金端,压降高成本存款资金 规模,整改靠档计息和严控结构性存款,中小型银行结构性存款规模从高位下降近3万亿;在资产端,监管 要求金融机构让利实体经济,深化LPR机制挤压其资产盈利空间。截至2020年12月,利率市场化带动金融机 构人民币贷款加权平均利率下降41BP。

区域性银行过往“高吸揽储,高息放贷”的粗放化经营模式难以为继,亟待通过数字化转型提升差异化 和精细化的经营能力,一方面基于数字化渠道整合和客群洞察,提升产品和服务的定制化能力,实现差异化 获客;另一方面,强化大数据风险定价,提升精细化风险管理和成本控制能力。

大行下沉争夺区域内优质客群,区域性银行亟需错位竞争。大型商业银行自2017年以来响应“服务重 心下沉”的政策号召,其普惠性小微贷款余额增速迅猛,对农村金融机构的挤压效应明显。大型银行相较区 域性银行更具资金成本优势、平台优势和科技优势,在业务下沉的过程中通过标准化的产品辐射地方,不可 避免地出现和区域性银行争夺头部优质客户的情况。区域性银行亟需思考如何利用金融科技打造个性化的产 品服务,从而差异化获客。 我们认为,直面行业和竞争格局变革,区域性银行需要以数据和科技为抓手,塑造差异化的竞争优势。

相关影视

聊斋新编之画皮新娘

2016/大陆/恐怖片

蜡笔小新:新婚旅行飓风之遗失的野原广志

2019/日本/动画片

新时代新雷锋

2023/大陆/大陆综艺

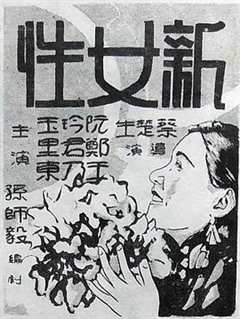

新女性

1935/大陆/动作片

新画皮

2022/大陆/剧情片

新生化危机

2021/其它/恐怖片

智勇新警界

2003/香港/香港剧

聊斋新传之画皮人

2022/大陆/剧情片

合作伙伴

本站仅为学习交流之用,所有视频和图片均来自互联网收集而来,版权归原创者所有,本网站只提供web页面服务,并不提供资源存储,也不参与录制、上传

若本站收录的节目无意侵犯了贵司版权,请发邮件(我们会在3个工作日内删除侵权内容,谢谢。)

若本站收录的节目无意侵犯了贵司版权,请发邮件(我们会在3个工作日内删除侵权内容,谢谢。)

www.fs94.org-飞速影视 粤ICP备74369512号