全面解读:国务院49号文之后国资要不要划转社保基金?(4)

2023-05-04 来源:飞速影视

〔2017〕49号文的实施,除了看到停止执行财企〔2009〕94号文的各种利好,但也应看到〔2017〕49号文的实施对国有股划转可能给基金投资带来的不利影响:1、 存在重复划转的风险。原则上〔2017〕49号文的实施的划转是自最顶端/层的国企集团(或一级公司)层面进行国有股权划转,对国企集团下属二级、三级等子公司不应再进行划转,否则就是重复划转;但也不排除未来根据社保基金亏空划转扩大到二级、三级子公司层面。对于国企集团的交叉持股或者国企之间参股不同的一级国企集团的情形,如何界定或避免重复划转,有待于〔2017〕49号文实施细则进一步明确。

2、 〔2017〕49号文的实施的结果是未来社保基金将直接或间接大面积持有基金份额、非上市公司股权,相比财企〔2009〕94号文主要持股上市公司股票而言,社保基金持股/持有基金份额的范围和阶段覆盖标的企业的各个不同发展阶段,这就涉及社保基金持有基金份额/标的公司股权期间(主要是非上市阶段)如何行使股东权利,实现〔2017〕49号文定位的财务投资者的资本管理和收益管理职能,对基金募投管退各个展业环节的影响,包括价格公允的认定(投资及退出的价格),国有资产保值增值的要求和责任划分,国资审批程序,非上市退出(招拍挂)及标的企业/基金的清算各个环节问题,虽然原则上可参照既有的国资监管体系,但与目前国资监管体系又不完全兼容(如社保基金基本为参股性质,参与投资的价值判断和国有资产保值增值与投资损失风险如何界定、免责等),尤其是社保基金参与的基金及国有创投机构,按目前的国资监管相关法律规定,对其退出(如投资标的非上市退出)应当履行的程序和决策机制等未明确,也暂无法判断是否能按照基金市场化运行机制执行,其降低了基金或企业的投资运营效率,可能对基金投资展业受到更多约束。

鉴于上述的问题及〔2017〕49号文的实施细则的不明朗,我们建议现阶段做基金结构设计时应考虑如下要点,以更好的应对〔2017〕49号文的实施可能带来的后续影响:

1、 尽可能采用三级以上子公司作为国资成分出资到基金的主体,如此避免其投资的基金份额未来直接划入到〔2017〕49号文划转的范围;

2、 目前阶段国资出资仍应保持参股而不是控股比例的基金份额出资,避免基金本身认定为国有股东身份而带来的纳入到划转主体范围的风险,且财企〔2009〕94号文并未效力终止,因此仍负有财企〔2009〕94号文课以的转持的应然义务;

相关影视

夫妻圆满秘籍 要不要交换?一晚就好

2022/日本/日本剧

斗牛,要不要

2007/台湾/台湾剧

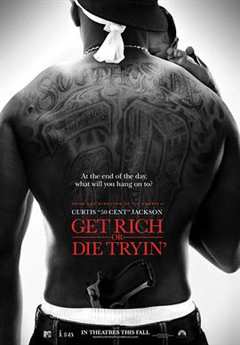

要钱不要命

2005/美国/剧情片

文豪少年!~用杰尼斯Jr.解读名作~

2021/日本/日本剧

国家要案

2009/美国/剧情片

Penari村的社区服务计划

2020/其它/恐怖片

合作伙伴

本站仅为学习交流之用,所有视频和图片均来自互联网收集而来,版权归原创者所有,本网站只提供web页面服务,并不提供资源存储,也不参与录制、上传

若本站收录的节目无意侵犯了贵司版权,请发邮件(我们会在3个工作日内删除侵权内容,谢谢。)

若本站收录的节目无意侵犯了贵司版权,请发邮件(我们会在3个工作日内删除侵权内容,谢谢。)

www.fs94.org-飞速影视 粤ICP备74369512号