重生还是死亡,融创倒计时|巨潮(2)

2024-06-16 来源:飞速影视

3月29日的债务说明会上,孙宏斌开场自我问责,他表示:融创当下的问题,“更重要的还是我们自己造成的。”而在前一天公布的债务重组汇报中,融创对12支境外美元优先票据,以及其他10笔境外债务等,共计102.37亿美元(703亿元)提出了一个解决方案。

路径一:债转股,将至多四成多的债务为股份,包括融创中国,以及最多14.7%的融创服务的股权。 路径二:展期,用时间换空间。变更为展期两年至九年的新债。

这其中,最为关键的就是转股定价。如果转股价过低,将损害股权投资者收益;如果定价过高,损害债权人利益。

根据方案,融创中国可转债的转股价为20港元/股,强制可转债的转股价根据转股时间各有不同,融创服务的换股价为不低于17港元/股。

停牌前,融创中国股价为4.58港元,4月14日收盘价只有1.89港元,融创服务为3.52港元。

也就是说,以当前的价格,债转股极不划算。融创此举,相当于将债权打折股权化。而如果转股后债权人选择抛售,那么必将对其股价造成重创。近期,小摩就发布报告,给予融创中国“减持”评级,目标价仅为1港元。

只是债权人也无可奈何,完全是弱势地位。类似当年海航破产清算,债权人据说仅收回了1%的利益。

02 利剑高悬

即便融创渡过了生死关口,短期最为头疼的债务重组落地后,长期实现经营稳定,才是孙宏斌长久需要思考的。

债转股外,转换成的新票据,分别于重组后的2年至9年到期,且融创有权选择将到期日延长1年。这也意味着,如果债务重组方案通过,融创三年内将无刚性还款(境外债)压力。

境内债方面,2022年底,在以广州文旅城、重庆江北嘴A-ONE、温州翡翠海岸城等多处资产作为展期偿付保障的条件下,融创完成了160亿元境内公开债重组工作,平均展期3.5年。

也就是说,倘若境外债方案顺利通过,对于上述债务,融创还有三年喘息的时间窗口。

相关影视

重回02死亡倒计时

2024/大陆/短剧

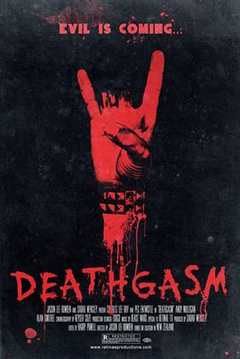

死亡高潮

2015/其它/恐怖片

女王创造者:美国拜金潮

2023/美国/记录片

海上倒计时

1975/美国/剧情片

脱单倒计时

2019/大陆/爱情片

天才J之谜题里的倒计时

2018/大陆/科幻片

倒计时

2011/韩国/动作片

致命倒计时

2012/泰国/恐怖片

合作伙伴

本站仅为学习交流之用,所有视频和图片均来自互联网收集而来,版权归原创者所有,本网站只提供web页面服务,并不提供资源存储,也不参与录制、上传

若本站收录的节目无意侵犯了贵司版权,请发邮件(我们会在3个工作日内删除侵权内容,谢谢。)

若本站收录的节目无意侵犯了贵司版权,请发邮件(我们会在3个工作日内删除侵权内容,谢谢。)

www.fs94.org-飞速影视 粤ICP备74369512号