冲泡奶茶龙头,香飘飘:双轮驱动战略布局即饮,孕育第二增长曲线(24)

2023-05-01 来源:飞速影视

6.3 报告总结

我们预计公司22-24年总营收30.73/39.03/47.23亿元,同比-11.35%/ 27.00%/ 21.04%,归母净利分别为2.08/2.15/3.62亿元,同比-6.53%/ 3.46%/ 68.17%,EPS分别为0.50/0.52/0.87元。

考虑到疫情放开、提价兑现、原材料价格回落,公司基本盘冲泡业务的收入、利润有望逐步恢复到疫情前水平;此外,23年是公司即饮新品的绝对大年,新品数量多、潜力大,在瓶装新品的驱动之下,我们认为公司即饮业务有望以更加良性的节奏实现逐步放量,推动未来即饮业务收入高速增长,此外,即饮放量的规模效应也将带来毛利率改善。

结合相对估值法和绝对估值法,我们给予公司目标市值区间为90.5-108.6亿元,对应股价为22.1-26.5元/股。

7 风险提示

7.1 估值的风险

采取的绝对估值和相对估值方法是建立在较多假设前提的基础上计算而来的,特别是对公司未来几年自由现金流的计算、加权资本成本(WACC)的计算、TV增长率的假定和可比公司的估值参数的选定,都加入了很多个人的判断:

1、可能由于对公司显性期和半显性期收入和利润增长估计偏乐观,导致未来10年自由现金流计算值偏高,从而导致估值偏乐观的风险;

2、加权资本成本(WACC)对公司估值影响非常大,我们在计算WACC时假设无风险利率为2.72%、风险溢价6%,可能仍然存在对该等参数估计或取值偏低、导致WACC计算值较低,从而导致公司估值高估的风险;

3、我们假定未来10年后公司TV增长率为2.0%,公司所处行业可能在未来10年后发生较大的不利变化,持续成长性实际很低或负增长,从而导致公司估值高估的风险;

4、相对估值时我们选取了与公司业务相同或相近的公司进行比较,选取了可比公司2023年平均动态PE做为相对估值的参考,同时考虑公司增发的因素、公司成长性,但可能未充分考虑市场整体估值偏高的风险。

相关影视

茶色飘香

2006/大陆/国产剧

白云飘飘的年代

2015/大陆/国产剧

淑女飘飘拳

2019/大陆/国产剧

增速驱动

2018/日本/动作片

沃野飘香

2010/大陆/国产剧

飘香剑雨

2018/大陆/国产剧

飘动的红丝带

2015/大陆/剧情片

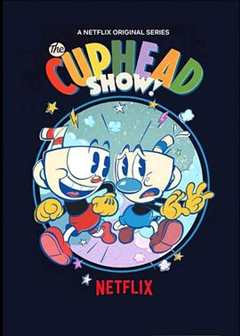

茶杯头大冒险第二季

2022/美国/欧美动漫

合作伙伴

本站仅为学习交流之用,所有视频和图片均来自互联网收集而来,版权归原创者所有,本网站只提供web页面服务,并不提供资源存储,也不参与录制、上传

若本站收录的节目无意侵犯了贵司版权,请发邮件(我们会在3个工作日内删除侵权内容,谢谢。)

若本站收录的节目无意侵犯了贵司版权,请发邮件(我们会在3个工作日内删除侵权内容,谢谢。)

www.fs94.org-飞速影视 粤ICP备74369512号