预制菜企业何以胜出?群雄逐鹿,四大差异或影响市场最终结局!(29)

2023-10-27 来源:飞速影视

4.2 产品驱动:单品规模体现公司竞争力 通过大单品突围实现差异化,沉淀经验提升综合实力。目前,预制菜处于有品类无品牌阶段。京东超市数据显示,目前用户对预制菜的搜索主要围绕菜品和场景展开,针对品牌的搜索较少。通过打造爆品卡位品类、抢占市场,是预制菜品牌初步突围的核心。选定单品后反复验证和精进,通过单品沉淀团队、整理供应链、提升效率。

不同类型客户对产品需求不同:大 B 客户重视定制化设计与服务、供应稳定性、产品品质安全,中小 b 重视性价比、操作便捷性,C 端客户更重视口味、营养健康、价格。

推陈出新,维系渠道利润。对于大 B 渠道,单品利润率通常较为稳定,销量通常上市即高峰,随后逐渐回落。对于中小 b 渠道,新品上市之初由于渠道价格不透明、同类产品少,通常利润率水平更高,上市 1-2 年后产品逐渐起量、利润率逐渐下降并稳定。

不断推广新品、淘汰老品才能保证渠道利润。C 端产品更需要不断推出新品满足消费者需求变化,维系老客、吸引新客。

从产品驱动维度看,单品规模是公司竞争力的体现,关注公司的选品能力、对市场需求的反映速度。

行业公司:切入预制菜赛道,小酥肉、酸菜鱼等预制菜品快速起量的【安井食品】;开创油条工业化先例,试水预制菜赛道的【千味央厨】。烤鱼、小龙虾等单品表现突出的【国联水产】;试水预制菜,推出微波炒饭、焦炸丸子等系列的【三全食品】。

➢ 安井食品:速冻产品稳健增长,菜肴业务布局初见成效

速冻食品行业空间稳步增长,预制菜千亿市场方兴未艾。

传统速冻食品:我国速冻食品市场规模超 1500 亿,但 2019 年我国人均速冻食品消费量为 9kg,低于美日欧的人均消费水平。速冻调理食品应用场景比较丰富,未来随着餐饮连锁化率的提升、便利店全国化渗透以及 C 端消费升级等有望带来速冻调制食品增量需求。

预制菜:当前我国预制菜市场空间约 3000 亿,但 2020 年我国预制菜行业 CR10 仅 14.23%,具有小规模、区域性特征。

未来随着餐饮连锁化率、外卖渗透率提升以及懒人经济和疫情催化 C 端预制菜普及,预制菜行业有望延续高增长。

公司速冻基本盘稳健,菜肴业务打造第二增长极。

渠道上,公司建立了适合自身发展的以“贴身支持”为核心的经销管理体系,构建公司极强的渠道壁垒。且疫情背景下,公司适时将渠道策略调整为“BC 兼顾、全渠道发力”。

相关影视

最新惊悚电影《胖妞》,全程高能无尿点,结局令人出乎预料

0/大陆/综艺

何以“智胜”

2023/大陆/大陆综艺

异世界迷宫黑心企业

2021/日本/日韩动漫

何以“智胜” 开工啦

2023/大陆/大陆综艺

四大名捕大结局

2014/大陆/动作片

何以“智胜” 快乐加更

2023/大陆/大陆综艺

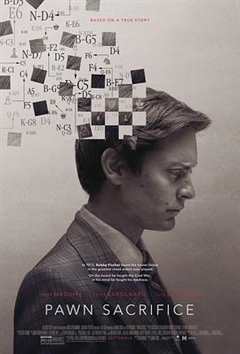

出棋制胜

2014/美国/剧情片

合作伙伴

本站仅为学习交流之用,所有视频和图片均来自互联网收集而来,版权归原创者所有,本网站只提供web页面服务,并不提供资源存储,也不参与录制、上传

若本站收录的节目无意侵犯了贵司版权,请发邮件(我们会在3个工作日内删除侵权内容,谢谢。)

若本站收录的节目无意侵犯了贵司版权,请发邮件(我们会在3个工作日内删除侵权内容,谢谢。)

www.fs94.org-飞速影视 粤ICP备74369512号